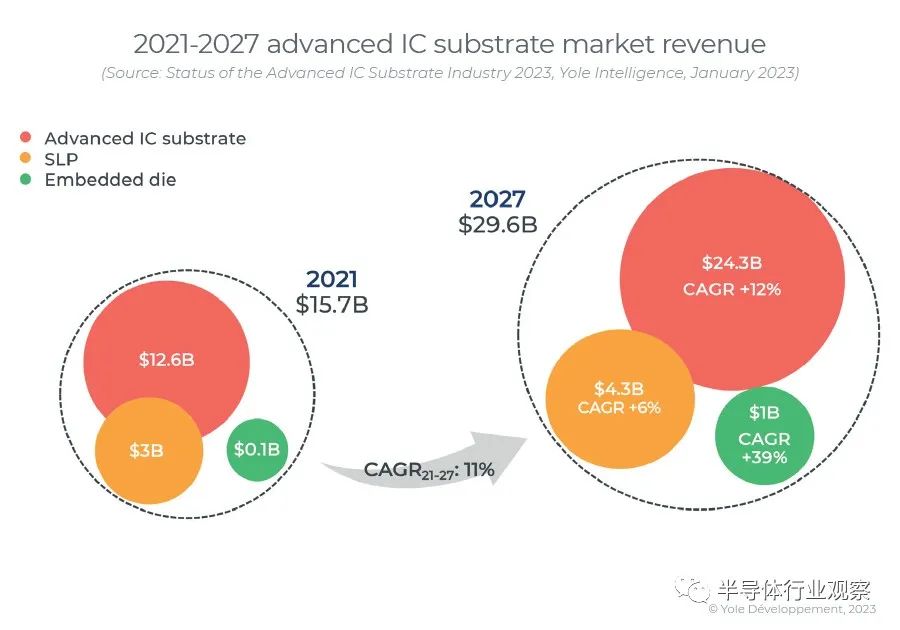

据相关分析机构预计,全球先进IC封装载板市场的价值未来五年将从158亿美元增长到 2027 年的296亿美元,复合年增长率将达到 11%。这主要是由移动端消费电子、汽车电子以及电信应用领域的需求高增长和基础网络万物互联设施建设的推动。

高端集成电路(IC) 载板主要由先进封装 (AP)、倒装芯片级封装基带 (FC CSP) 和5G无线设备、高性能计算 (HPC)、图形处理单元 (GPU)、服务器和汽车行业的 FC 球栅阵列 (FC BGA)。市场价值预计将从 2021 年的 126亿美元增长到 2027 年的243亿美元,复合年增长率将达到 12%。

载板级印刷电路板 (SLP) 主要用于高端智能手机,2021 年收入为 30亿美元,预计复合年增长率为 6.7%到 2027 年达到43亿美元。

层压载板中的嵌入式芯片 (ED) 在市场上相对较新,但复合年增长率高达 39%,预计将从 2021 年的 1.42 亿美元增长至 2027 年的 10 亿美元。

主要的载板技术趋势是通过采用半加成工艺 (SAP)、改进的 SAP (mSAP) 或先进的 mSAP (amSAP) ). 近年来,SLP 技术的发展保持稳定,而 ED 技术的目标是使多芯片嵌入能够达到更多应用。

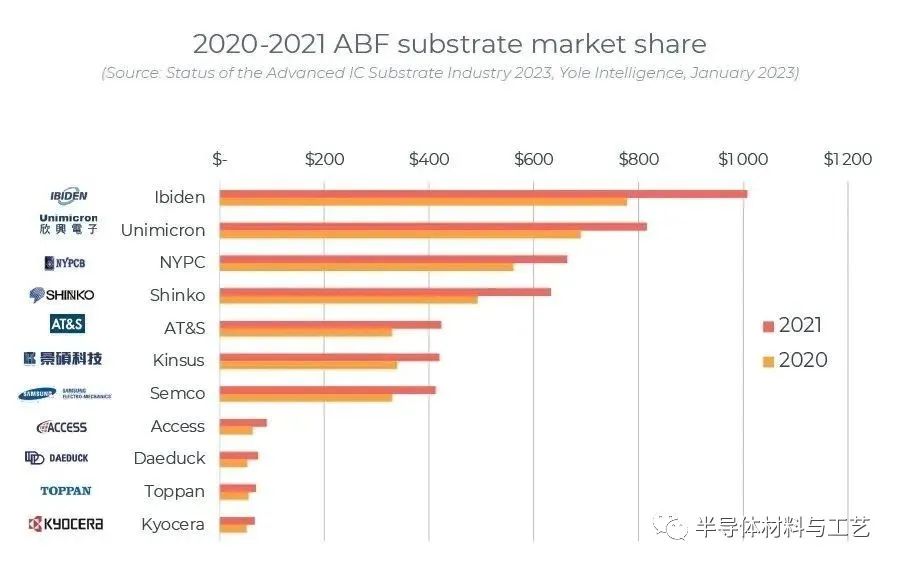

ABF基板市场份额48亿美元

味之素积层膜 (ABF) 基板市场在 2021 年达到了48亿美元左右。按表面积计算,前五名参与者 Ibiden、Unimicron、NYPCB、Shinko 和 AT&S 占据了 ABF 基板市场总量的近 75%。Kinsus、SEMCO、Access、Daeduck、Toppan 和 Kyocera 占据了其余市场。

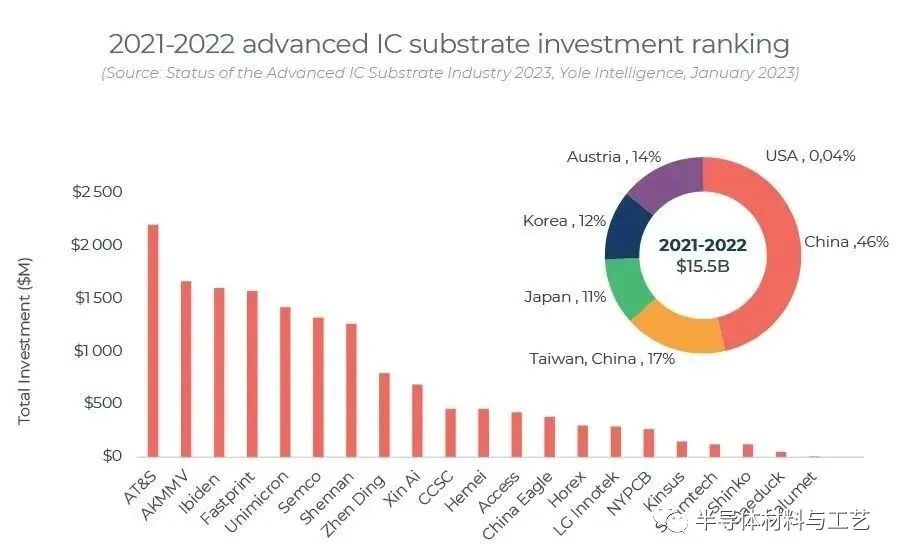

先进 IC 基板投资

IC基板市场,尤其是ABF基板的FC BGA市场被看好。多家公司宣布在 2021 年和 2022 年进行前所未有的投资和产能扩张,超过155亿美元。更多的投资在亚洲,其中近 46% 在中国。最大投资方为奥地利AT&S,专注于FC BGA,目标是在不久的将来成为全球前三的IC基板供应商。投资并没有完全得到公司的支持,部分还得到了他们的客户的支持,他们与基板厂商共同投资以满足他们的需求。在这些情况下,会向投资的客户分配容量,这意味着增加的容量无法支持较小的客户。

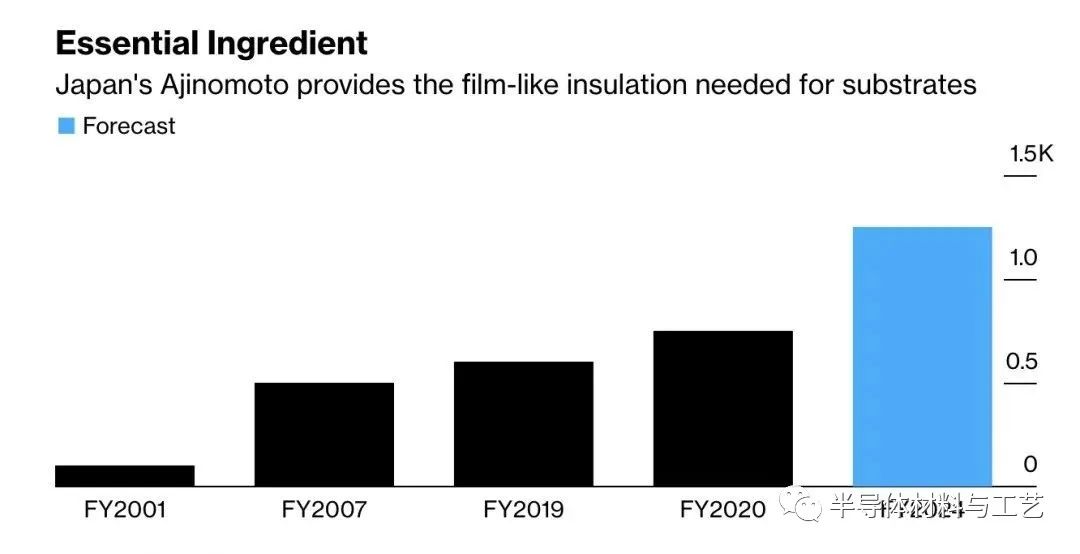

日本味之素:我们考虑增加一点ABF产能

据彭博社报道,日本味之素首席执行官 Taro Fujie 表示,味之素公司将加速其标志性高科技芯片制造薄膜的生产扩张,并可能投资超过计划的 170 亿日元(1.22 亿美元)以满足激增的需求。 “我们可能会增加一点投资,”Taro Fujie在接受采访时说。“我们将在观察市场趋势时做出决定。 这家总部位于东京的公司生产 Ajinomoto Build-Up Film,俗称 ABF,是用于制造高性能半导体的重要绝缘材料。自大流行开始以来,ABF 一直是芯片制造的关键原料之一,事实证明这种原料很稀缺,这阻碍了芯片制造商满足汽车制造商、显卡设计商和数据中心运营商不断增加的订单的能力。 Fujie 说,以其广泛的食品业务而闻名的 Ajinomoto 预测,到 2026 年 3 月,ABF 的出货量每年将增长 18%。他补充说,到 2030 年,这种增长将保持两位数。根据 Absolute Reports 研究人员 7 月份的估计,到 2028 年,ABF 的全球市场可能会增长到65 亿美元。 Fujie 说,大约 70% 的 Ajinomoto ABF 输出进入数据中心服务器,5G 无线应用的扩大将有助于进一步推动需求。味之素本月早些时候表示,在截至 9 月的六个月中,包括 ABF 在内的公司功能材料部门的销售额增长了 30%,达到 372 亿日元。 受电影业务销售额的推动,该股今年已上涨 20% 以上,而东证指数基准指数在今年大部分时间都在下跌。自 2020 年初以来,股价已上涨逾一倍。 与电子材料的强劲销售形成鲜明对比的是,占总收入约 20% 的味之素冷冻食品业务在截至 9 月的六个月中亏损了 3 亿日元。 一些股东表示,公司应该出售冷冻食品业务,专注于电子材料等增长领域。Fujie 说,味之素无意出售。 相反,该公司计划将重点转移到饺子等有利可图的项目上,并在北美提高价格,他说。Fujie 预计饺子的海外销量将超过日本本土,并将该产品视为近期的增长动力。味之素在 2014 年以 8 亿美元的价格收购了美国冷冻食品制造商温莎食品。 4 月份接任该职位的味之素首席执行官聘请了两名外部人员参加其高层管理会议,以帮助更好地与利益相关者和投资者进行沟通。 “社会和消费者的思维方式在不断发展,”藤江说。“反馈可能很难接受。但如果我们想做得更好,就需要相互理解。”

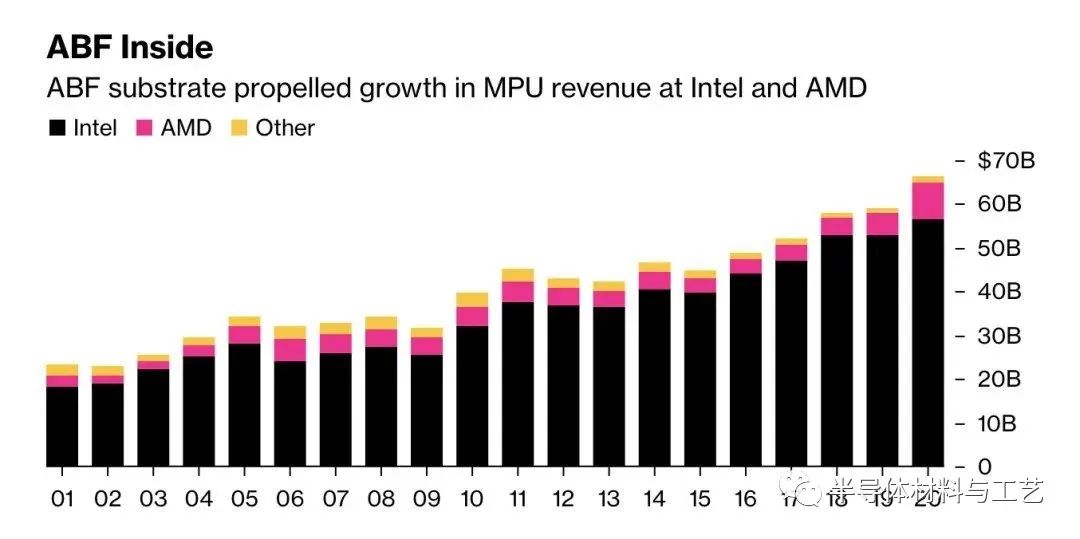

低调的企业,卡住了芯片的脖子

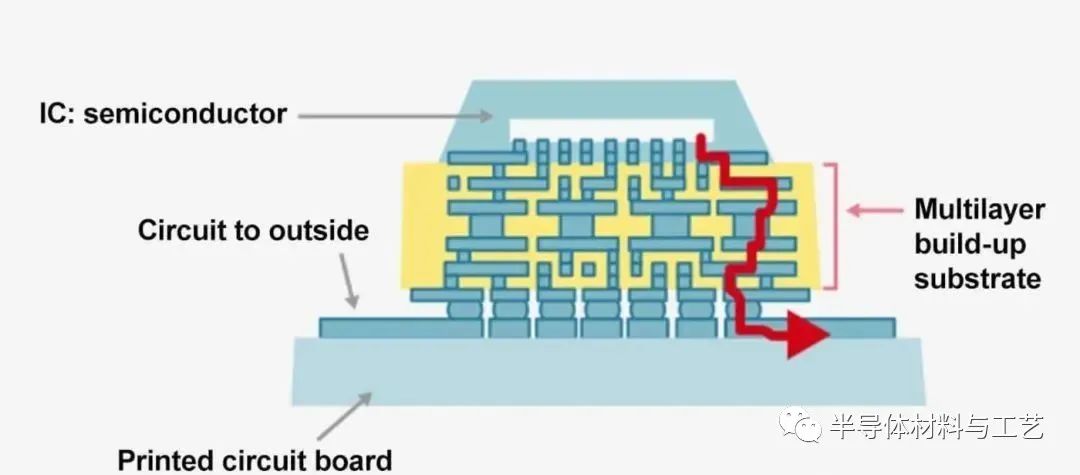

据彭博社报道,ABF 基板是一种相对较新的组件,由英特尔在 1990 年代后期率先开发,当时它开发了更强大的微处理器。它的名字来源于Ajinomoto Co.,这是一家生产基材薄膜状绝缘材料的日本公司。这种材料首先被用作个人电脑和服务器中央处理器的首选封装技术,因为它有助于高端芯片的快速计算。 ABF 基板的销量在 2000 年代初期随着互联网的繁荣而飙升,然后随着智能手机在 2000 年代后期开始取代个人电脑而受到打击。随着各国开始推出第五代无线服务,基板制造商的命运在 2018 年左右开始复苏,这导致 Broadcom 等制造网络芯片的公司采用这种材料用于路由器、基站和相关应用。5G 的出现也推动了对更强大的服务器芯片的需求,以处理云计算、人工智能和智能驾驶技术。ABF 基板的成本(通常按每个芯片报价)从每个芯片约 50 美分起,高级服务器 CPU 最高可达 20 美元。 英特尔、AMD和 Nvidia 等主要半导体公司现在都依赖 ABF 基板来生产世界上最强大的芯片。但由于过去的经济衰退,基板制造商一直不愿积极投资产能。花旗集团分析师 Grant Chi 和 Takayuki Naito 在2021年7月初预测,到 2024 年,供应预计将以 16% 的复合年增长率增长,而需求预计将增长 18% 至 19%。 President Capital Management Corp. 分析师 Owen Cheng 同期在一份报告中写道,由于高性能计算和人工智能等技术的发展,2022年供需缺口将比今年扩大 33%。

ABF 的情况加剧了芯片行业的一系列瓶颈,这些瓶颈阻碍了全球从 Covid-19 中复苏,甚至打击了丰田汽车公司和苹果公司等巨头。世界各地的公司都在努力生产足以满足需求的产品。 英特尔在去年就曾经警告说,由于基板和其他组件的限制,其客户端计算部门的收入将连续下降。向 Apple 和Cisco Systems Inc.等公司销售产品的 Broadcom拒绝就其等待时间发表评论。

一些客户正在自行处理事情。AMD 首席执行官Lisa Su在去年4 月份告诉分析师,该芯片制造商将自己出资提高供应商的产能。 “特别是在基板方面,我认为该行业的投资不足,”她说。“因此,我们借此机会投资了一些专用于 AMD 的基板产能,这将是我们未来继续做的事情。” 随着汽车越来越电气化和数字化,汽车芯片供应商将使用更多的 ABF 基板。然而,知情人士表示,由于它们缺乏像英特尔这样的主要半导体公司的议价能力,因此它们很难在基板制造商中获得首要地位。这可能意味着对基板生产商的更多直接投资或新的 ABF 基板参与者的进入。

高端封装载板有助于信号从半导体与计算机、汽车之间的高效传输,将为万物互联的提供稳定高效的硬件基础。资料来源:味之素株式会社